En los últimos años, Estados Unidos ha sido un líder indiscutible, no en la economía mundial, sino en la impresión descontrolada de su moneda, amparado en el control monopólico del comercio del petróleo, que en años recientes ha perdido fuerza gracias a la cooperación entre países exportadores e importadores para comerciar con alternativas al dólar.

Recordemos cómo funciona el sistema monetario de cualquier Estado. Su Banco Central pone en circulación tal cantidad de dinero que corresponde al valor de los bienes y servicios que produce la economía. Si imprime más, la inflación comienza a dispararse de inmediato, es decir, el aumento del precio de los bienes y la devaluación del dinero.

En Estados Unidos, todo se ha puesto patas arriba en este asunto durante mucho tiempo. Veamos.

No hay que ser un especialista en economía para interpretar el gráfico de arriba. Los datos son de la Reserva Federal de Estados Unidos, que está encargada de imprimir dólares. Al observar la curva, podemos constatar el aumento desproporcionado de la impresión de dinero a partir de 2020. Anteriormente, y excluyendo el colapso de 2008, la oferta monetaria fue mucho más gradual en sus incrementos.

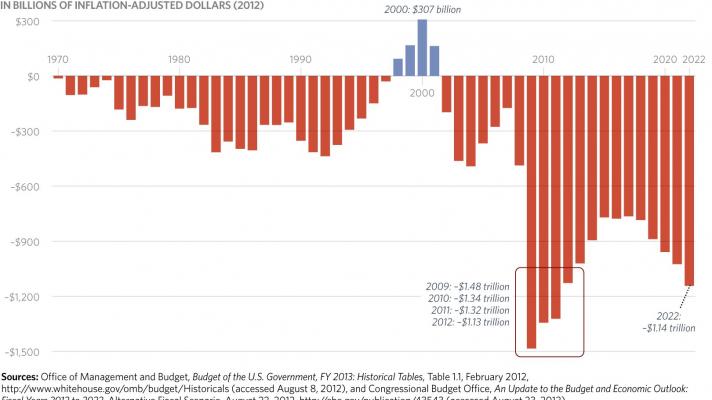

La realidad es que el gobierno estadounidense, bajo el modelo de economía capitalista que lo caracteriza, solo ha tenido cuatro años de superávit (ingresos por encima de los gastos) en los últimos 50 años. Si se reuniera todas las ganancias de ese medio siglo, no alcanzaría para pagar ni siquiera seis meses del déficit fiscal anual actual (gastos que superan los ingresos) del país.

La solución para financiar esos gastos es imprimir más dinero, lo que hace que el dólar pierda valor por la mayor circulación de la moneda.

El desastroso resultado de esa política se ve expresada en la diferencia astronómica entre la deuda del país y los bienes y activos que éste tiene para pagarla. Hagamos un pequeños ejercicio matemático para comprenderlo.

Cualquier portal web que hable sobre economía maneja la información de que la deuda pública de Estados Unidos es de 30 billones de dólares. Ya esta cifra es alucinante, puesto que representa el 130% de la producción económica anual del país (PIB), que es de 23 billones de dólares. También es asombrosa la velocidad con la que se ha alcanzado este nuevo récord, mucho más rápido que en otros periodos anteriores.

Sin embargo, existen otras fuentes de deuda además de la del Gobierno Federal. Según datos de la Reserva Federal, los gobiernos estatales y locales acumulan una deuda de 3,3 billones de dólares; las deudas personales llegan a 23,1 billones de dólares e incluye deuda hipotecaria (11,7 billones), deuda de tarjetas de crédito (1,1 billones), entre otros; y las deudas empresariales y corporativas alcanzan los 36,3 billones de dólares, de las cuales 17,9 billones corresponden al sector financiero y 18,4 billones corresponden al sector no financiero.

Realmente, en total, la deuda de Estados Unidos ronda los 90 billones de dólares.

A esa cifra hay que sumarle 169 billones de dólares en pasivos no financiados, que incluyen programas federales de derechos como Medicare, Medicaid y Seguridad Social, que tampoco son incluidos en la deuda nacional oficial. El gobierno federal no tiene nada de fondos reservados para cubrir estas obligaciones.

Todo junto, si hubiese que distribuirlo equitativamente entre la población de Estados Unidos, incluidos recién nacidos, daría un promedio impactante de 778 mil dólares en deudas por cada estadounidense. En términos de contribuyentes, la cifra es mayor: 2 millones 67 mil dólares por cada contribuyente.

¿Con qué cuenta el país para, hipotéticamente, pagarlas?

El valor de todas las empresas que cotizan en el mercado de valores estadounidense es de 53 billones de dólares. Eso es en teoría, ya que el mercado ha venido siendo impulsado artificialmente con billones de dólares que la Reserva Federal imprime y presta a los bancos de inversión, así que el valor real de las empresas es mucho menor.

Todos los activos estadounidenses combinados, cada terreno, bienes raíces, ahorros y empresas que poseen tanto el sector privado como el sector público y los ciudadanos de Estados Unidos, alcanza la cifra de 193 billones de dólares. Pero el monto real probablemente sea inferior.

Let’s do the math:

US total debt

$90 trillion

US unfunded liabilities

$169 trillion

Total

$259 trillion

Minus all US assets

$193 trillion

Balance

- $66 trillion

That’s $66 trillion of debt and liabilities after every asset in the US has been sold off.

Do you understand?— Kim Dotcom (@KimDotcom) May 14, 2022

Entonces, entre la deuda total de Estados Unidos más los pasivos no financiados hay 259 billones de dólares en deuda. Si a eso le restamos los 193 billones de dólares en activos, aún quedarían 66 billones de dólares en deuda y pasivos. Es decir, aunque el país vendiera todos los recursos que posee (algo imposible) no sería capaz de cumplir con sus obligaciones de deuda.

En este sentido, quien recibiría el mayor impacto es el eslabón más débil de la cadena: los ciudadanos estadounidenses. Por un lado, a medida de que se imprima más dinero y el periodo hiperinflacionario se agudice (el año pasado, Estados Unidos registró 7,5% de inflación interanual, su mayor cifra desde 1982), los precios de los bienes se dispararán y las jubilaciones y ahorros se devaluarán; por el otro, el gobierno estadounidense no considera obligaciones reales a las promesas de pago hechas a personas enfermas, pobres y ancianas (los pasivos no financiados mencionados anteriormente).

Estados Unidos ha podido mantener la fragilidad del sistema occidental (países europeos incluídos: las deudas declaradas de Francia, Portugal e Italia también representan más del cien por ciento de sus PIB; 115%, 117% y 135%, respectivamente) imponiendo la farsa de su desarrollo y prosperidad económica a punta de impresión de dinero, préstamos y gastos excesivos, mientras las agencias de calificación crediticias siguen dando las puntuaciones más altas al desempeño estadounidense y los medios hegemónicos insistan en distraer del verdadero origen del problema, acusando a pandemias o países que se defienden de guerras iniciadas por Estados Unidos y la OTAN.

Pero los efectos negativos no pueden ignorarse por mucho tiempo, menos cuando equivalen al colapso del modelo que rige al mundo unipolar en declive.

¿Qué pasará cuando la economía estadounidense enfrente un shock al nivel de la Gran Depresión, o peor? Incluso economistas como Michael Roberts ya hablan de que está sucediendo. No es descabellado pensar que confiscarían, bajo cualquier pretexto sin sentido, los activos financieros de otros países, incluidos aliados de la OTAN, para pagar sus deudas, porque de hecho es lo que están haciendo con Venezuela y Rusia antes de que ocurra el colapso definitivo.

Los coletazos en el resto de los países también serán evidentes, sin embargo, hay que destacar los ensayos y avances ya en marcha por los que apuestan al mundo multipolar, con China y Rusia direccionándolos y con actores entusiastas en distintas regiones del mundo, como Venezuela en América Latina.

La importancia de la tarea que llevan estos Estados es enorme, pues representa una puerta de salida de la recesión, el caos y la guerra por recursos y alimentos, factores que están condenando a un Occidente herrumbroso.