Este lunes 9 de marzo los mercados internacionales, especialmente su epicentro, Wall Street, tuvieron una jornada turbulenta, que fue calificada por el multimillonario y ex precandidato presidencial Demócrata Michael Bloomberg como un “Lunes negro”.

Los principales índices bursátiles de Wall Street se desplomaron y el Dow Jones (marcador del sector energético) perdía 2 mil puntos el lunes debido a una caída del 22% de los precios del petróleo, en consecuencia, el desplome de los mercados acentuó aún más el desmoronamiento del crudo, llevando la caída neta del precio del crudo hasta un 31%.

La negociación en la bolsa de valores de Estados Unidos se detuvo inmediatamente, cerraron la rueda durante 15 minutos, porque el índice S&P 500 bajó 226 puntos (el 7,60%) hasta situarse en 2.747 puntos y el Nasdaq ha disminuido su valor en 625 puntos (el 7,29%) y quedó en 7.951 puntos.

Moody’s Investor Service publicó este 9 de marzo un informe económico en el que precisó que “los riesgos de la recesión global han aumentado”. “Hay varios [hechos] desconocidos, incluso la propagación futura del coronavirus y las consecuencias económicas”, reza el texto, citado por ABC News.

“El hecho de que todas las economías, grandes y pequeñas, están enfrentándose simultáneamente al mismo ‘shock’ negativo reforzaría el ciclo recesivo”, indicó.

A pesar de la situación en los mercados internacionales, Greg McBride, analista financiero principal en Bankrate, aconsejó a los inversionistas a largo plazo “no entrar en pánico”. McBride afirmó que “el frenesí” continuará, “quizás, durante semanas” o meses, haciendo hincapié en que “los mercados caen abruptamente, pero pueden también recuperarse pronto”.

Wall Street cierra en rojo y el Dow Jones marca la mayor pérdida durante un día desde 2008, activando todos los temores de una recesión.

Causas fundamentales

1. En primer lugar es indispensable referirnos al “Efecto coronavirus” como primera causa, a expensas de una ralentización de la actividad económica en los países afectados con la proliferación de la epidemia.

China ha visto una merma significativa en su actividad manufacturera a causa de las medidas de contención ordenadas por el gobierno de la República Popular, a saber, cuarentena en ciudades, fábricas y centros de aglomeración.

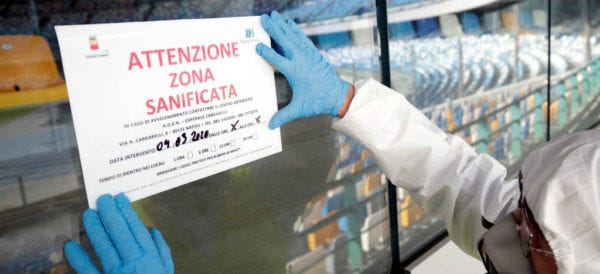

Sin embargo, las medidas son también extensivas a otros conjuntos de actividades, sean académicas, espectáculos e incluso actos fúnebres.

Al hablar de China tiene sentido que se estremezca la economía global. Hoy representa más del 16 % del PIB global y es la segunda economía del mundo tras Estados Unidos.

Además, China ha sido históricamente la mayor fuente de crecimiento de la economía mundial: sólo en 2019 su contribución ascendió al 39 %.

Es así cómo ante el avance del virus y las medidas de contención, el gobierno chino anunció rebajar su previsión de crecimiento colocándola entre 6% y 6,5%. Entretanto, la agencia de calificación de riesgo Moody’s había rebajado desde mediados de febrero la previsión de crecimiento de China del 5,8% al 5,2% para 2020 debido al virus, lo que afectará al resto de la región de Asia-Pacífico.

Para el entramado de subsectores de manufactura, sumamente articulados entre sí, la contracción de la actividad fabril en China implica una ruptura en todas las cadenas de servicios y flujo de materias primas, entre ellas el petróleo.

La Agencia Internacional de la Energía (AIE) prevé que en 2020 el crecimiento de la demanda mundial de petróleo será un 30% inferior de lo previsto, por lo que el aumento del consumo se limitará a 825 mil barriles al día, en lugar de 1,2 millones.

El impacto de estas medidas ha ido más allá de las fábricas y ha delineado de la A a la Z una situación coyuntural en el consumo y movilidad de gran parte de los 1 mil 400 millones de habitantes de la nación asiática. China es, recordemos, el principal importador de crudo del mundo, lo cual infiere un impacto directo a la demanda mundial que promedia un consumo diario de 97 millones de barriles por día.

El impacto de la proliferación del coronavirus en países como Italia ha generado también medidas de control, cancelando gran parte de la actividad turística, movilidad, escolar y otras. España, Portugal, Francia y Reino Unido también han detonado acciones de este tipo, generándose un efecto colateral en el flujo de personas, lo cual ha impactado severamente a las aerolíneas generando les pérdidas a niveles inéditos, pues son calculadas en 100 mil millones de dólares.

Es indispensable indicar que la caída del crudo y los mercados no son directamente proporcionales a la proliferación del coronavirus.

El efecto de “contagio”, el “resfriado” que ha debilitado a los mercados en esta coyuntura, es el nerviosismo y la ansiedad por el futuro a corto plazo de la economía global, pues varias estimaciones apuntan a que esta podría contraerse hasta 1,5%, dados los alcances, aún por determinar, de la ralentización de China y Europa, e incluso la posibilidad de que puedan generarse medidas de contención de igual tipo en Estados Unidos y que, en consecuencia, se traduzcan en una caída del PIB y de la actividad comercial en ese país.

El pánico claramente infundado en los medios de comunicación está pasándole factura a los mercados, pero analizando el asunto a profundidad no hay que descartar que esto pueda tratarse, en realidad, de una acción coyuntural y claramente especulativa. Es decir, una acción que, como efecto de cascada, hace caer los índices y valores de acciones en las bolsas de valores, para llevar a los activos en papeles y otros bienes (como el crudo) a un precio mínimo, con el propósito de adquirirlos a bajo precio y en la expectativa de que aumenten su valor.

Wall Street y otros mercados están caracterizados por jugadas de este tipo. La particularidad de este caso yace en la contundencia con que se han desplomado los mercados.

La expectativa de que este sea un ciclo coyuntural, de semanas o un par de meses, yace en que es un ámbito de oportunidad para un reacomodo del mercado, un juego para que algunos pierdan y otros ganen, acorde a las expectativas de la evolución del coronavirus.

Paradójicamente, los mercados se desploman luego de que China anunciara el desarrollo de una vacuna, luego de que el pasado sábado el país asiático reportara para ese día sólo 18 nuevos casos detectados de la enfermedad, vale decir, una cifra sumamente baja en el país “zona cero” del brote, con 1 mil 400 millones de habitantes.

Dicho así, las expectativas en materia de salud yacen, de hecho, en que China supere al coronavirus llevándolo a un mínimo mientras se adentran en la primavera, para luego prácticamente erradicarlo para el verano, pues las altas temperaturas contienen el avance del virus.

Sin embargo, el nerviosismo persiste por los alcances, aún difíciles de determinar a plenitud, del coronavirus en Europa y Estados Unidos.

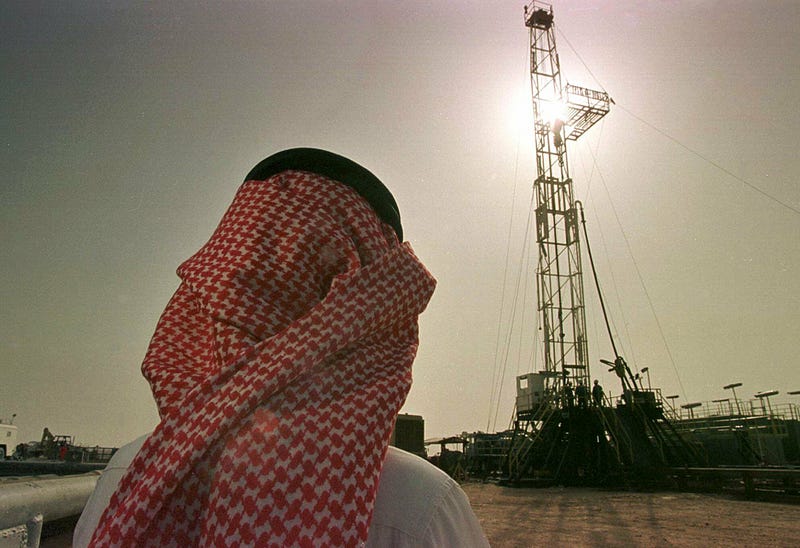

2. La segunda razón de la caída del precio del crudo, y en consecuencia de los mercados, está explicada por la súbita guerra de precios que Arabia Saudita ha desatado en días recientes.

El pasado 4 de marzo las autoridades de Arabia Saudita bajaron los precios del petróleo, anunciaron aumentar su producción y ofrecieron descuentos a todos sus clientes, la mayor deducción para los países asiáticos.

A partir de abril, la marca de crudo Arab Light, que es la más vendida, costará 30 centavos de dólar menos por barril y casi 2 dólares menos que el valor promedio de los últimos siete años, informó el portal Vesti Finance.

Es una guerra de precios que desarticula repentinamente a la OPEP y a sus aliados fuera de la organización, dado un fracaso en las negociaciones entre los árabes y Rusia, que disuelve la política de contención de la producción que había precedido a este ciclo.

Lo que además implica un ingrediente adicional al duro contexto que ha impuesto el coronavirus, que sabemos ocasiona una caída de la demanda de crudo y de su precio.

Sin embargo, puede considerarse además una medida de tipo política, en clara retaliación a Rusia, seguramente vinculada a la interrupción de la invasión de Turquía en Siria, que fue facilitada por Vladimir Putin y Recep Tayyip Erdogan, por iniciativa de la Federación Rusa.

Este factor, caracterizado por una medida claramente temperamental del Reino, es difícil de pronosticar y predecir, por lo tanto a diferencia del factor coronavirus, este sí puede sostenerse al mediano y largo plazo (a razón de un año) produciendo una ralentización sostenida del precio del crudo y dando al traste el esfuerzo de países OPEP y no OPEP de los últimos dos años para el rescate del precio.

Esta acción podría incluso desatar otras reacciones en los productores, quienes podrían liberar sus cuotas de producción para no quedar relegados en los espacios de mercado, factor que ya se ha venido apreciando mediante el endurecimiento del bloqueo a Venezuela e Irán, lo cual ha dejado cuotas que otros productores han ocupado.

La tormenta perfecta

La confluencia de estos dos factores, uno coyuntural y el otro impredecible, tiene un efecto colateral claro sobre los precios del crudo, pudiendo llevarlos hasta un piso de 21 ó 23 dólares en los peores escenarios al día de hoy.

Sería un impacto drástico pero insostenible para los productores y empresas petroleras. Lo cual infiere que estos podrían intervenir para hacer subir los precios.

Otro elemento a sopesar es que, de recuperarse China en las próximas semanas, se verá alentada por los bajos precios de crudo para adquirir y volver a aumentar sus inventarios. Su demanda podría aupar el precio hacia arriba, si hay condiciones idóneas en Europa y Estados Unidos, y no aumenta más el pánico por el coronavirus. Para ello es indispensable observar la evolución que tendrá la demanda mundial en las próximas semanas.

En un escenario a corto plazo, si China se recupera, puede dejar esta caída como un episodio coyuntural, pero lo cierto es que para el mediano y largo plazo (un año al menos), Arabia Saudita podría haber ocasionado un daño profundo al precio petrolero, confinándolo a un valor entre los 40 y 50 dólares por barril.

La razón de esta posibilidad yace en que, en sólo unas semanas de muy bajo precio, los grandes consumidores podrían adquirir grandes cantidades de crudo en los mercados a futuro para volver a llenar sus inventarios, los cuales habían sido parcialmente abatidos luego de medidas de recorte por parte de países OPEP y no OPEP. Ello implica que puede haber un factor geopolítico de fondo que pueda explicar la “incomprensible” reacción de los sauditas, más allá de una retaliación contra Rusia.

No hay que descartar la probabilidad de que Washington esté haciendo una apuesta anticipada a un “contagio” profundo de su economía. Básicamente la economía “robusta” de la era Trump es un elemento bandera de su campaña presidencial, y en tiempos de desaceleración, “comprar barato para vender caro” es siempre un buen negocio.